Цифровой рубль: зачем он вообще нужен и при чём тут наш кошелёк

Начнём без лишних реверансов: цифровой рубль — это не «новые биткоины от государства» и не «просто ещё один вид безналичных денег». Это отдельная форма рубля, которую выпускает напрямую Банк России, а не коммерческие банки. То есть это «наличка», только живущая не в бумажнике, а в специальном цифровом кошельке.

Если совсем по-простому, то цифровой рубль что это простыми словами:

это рублейка от Центробанка, которая:

— не лежит в банке на счёте,

— не шуршит в кармане,

— но официально признаётся деньгами и может тратиться как обычный рубль.

Ключевые термины, которые стоит усвоить

Давайте быстро разберёмся с базовыми понятиями, чтобы дальше говорить на одном языке.

— Цифровая валюта центрального банка (CBDC) — госденьги в электронном виде, которые выпускает только Центробанк. Цифровой рубль — российский вариант CBDC.

— Кошелёк цифрового рубля — специальный счёт/«ячейка» на платформе Банка России, к которому вас подключает ваш обычный банк.

— Платформа цифрового рубля — государственная «операционная система» для этих денег: там хранятся записи, кто кому что перевёл.

Кто-то скажет: «Но у меня уже есть онлайн-банк, что ещё надо?»

Разница в том, что деньги на банковском счёте — это обязательство конкретного банка перед вами. Цифровой рубль — это обязательство ЦБ, минуя банк как хранителя. Это как держать купюру сразу «в сейфе ЦБ», только в электронном виде.

—

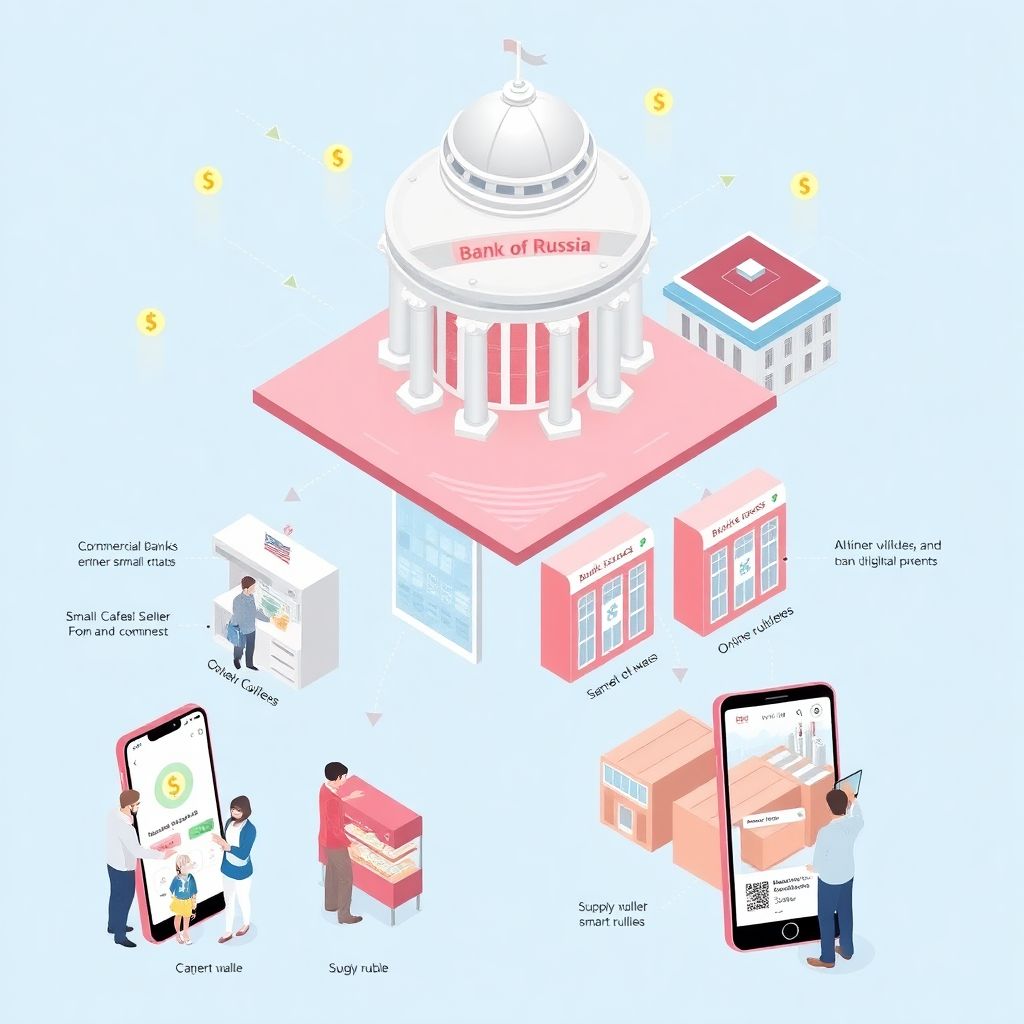

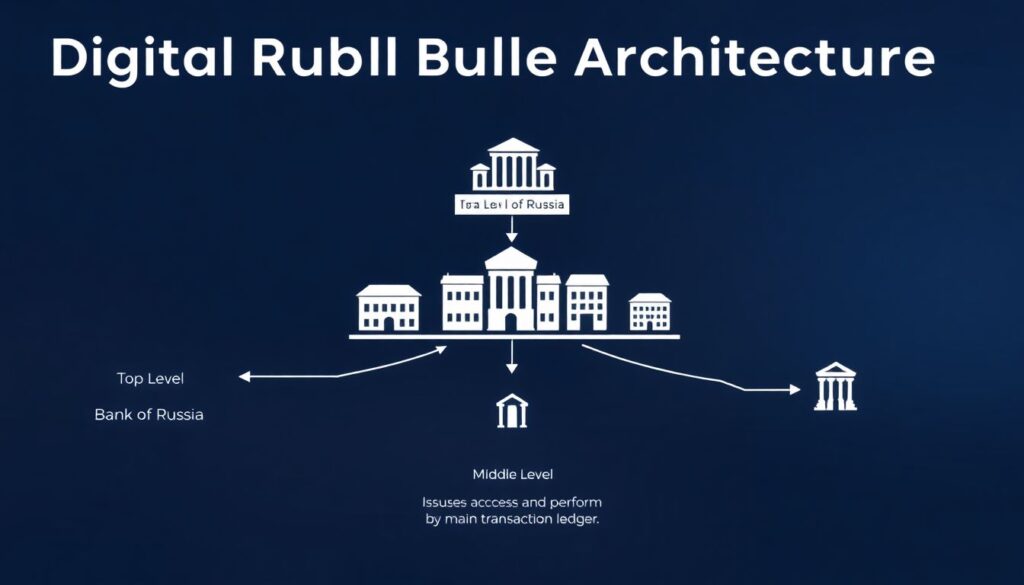

Как устроен цифровой рубль внутри: диаграмма на салфетке

Чтобы не утонуть в терминах, нарисуем концепцию в текстовом виде.

[Диаграмма: архитектура цифрового рубля]

— Уровень 1:

«Верхний этаж» — Банк России

→ выпускает цифровые рубли, ведёт главную книгу операций.

— Уровень 2:

«Средний этаж» — коммерческие банки

→ открывают вам доступ, идентифицируют вас, встраивают цифровой рубль в приложения.

— Уровень 3:

«Нижний этаж» — люди и компании

→ платят, принимают оплату, автоматизируют бизнес-процессы.

Процесс перевода выглядит так:

1. Вы в приложении банка выбираете: перевести в цифровых рублях.

2. Банк отправляет команду на платформу ЦБ.

3. Платформа меняет записи в реестре: с вашего кошелька — минус, на кошелёк получателя — плюс.

4. Оба участника видят результат в своих приложениях.

Фокус в том, что ключевая запись живёт не в банке, а у регулятора. Банк — интерфейс и посредник, но не «владелец» этих денег.

—

Цифровой рубль vs то, что уже есть: чем он отличается от карт, переводов и крипты

Сравнение с безналом по карте

Карта и онлайн-банк — это про деньги на вашем банковском счёте. Если с банком что-то происходит, вы зависите от его устойчивости, системы страхования вкладов и т.п.

При цифровом рубле:

— деньги не хранятся на балансе банка,

— сбой банка не уничтожит запись о ваших цифровых рублях,

— уходите в другой банк — кошелёк остаётся на платформе ЦБ, вы просто меняете «окно доступа».

Сравнение с криптовалютами

Цифровой рубль — не криптовалюта:

— нет анонимности по определению,

— курс жёстко привязан: 1 цифровой рубль = 1 обычный рубль,

— инфраструктура централизована, контроль у государства.

Крипта — это про децентрализацию и анонимность (часто), цифровой рубль — про контроль, надёжность и правовую определённость.

—

Когда всё это заработает по-настоящему: немного о сроках

Многих интересует: цифровой рубль когда введут последние новости?

Сейчас платформа запускается поэтапно: пилоты, расширение участников, подключение бизнес-сценариев. Массовое использование — это горизонт нескольких ближайших лет, а не «когда-нибудь потом».

Важно понимать: не будет дня «Х», когда все деньги вдруг станут цифровыми. Скорее, появится ещё один инструмент рядом с картами, наличными и переводами. Сначала — добровольно, точечно, а дальше уже будет зависеть от того, насколько людям и бизнесу зайдут реальные сценарии.

—

Кошелёк для цифрового рубля: как это может работать на практике

Как открыть кошелёк и не запутаться

Логика будет похожа на открытие счёта, но проще по шагам. На вопрос, как открыть кошелёк для цифрового рубля в банке, алгоритм будет примерно такой:

— зайти в приложение банка, который подключён к платформе цифрового рубля;

— пройти короткую верификацию (если нужно — обновить данные);

— в пару нажатий создать кошелёк цифрового рубля;

— получить реквизиты/QR-код для приёма переводов.

Скорее всего, банки будут прятать сложность за знакомым интерфейсом: вы увидите ещё один «счёт» или вкладку «Цифровой рубль», а всё остальное по маршрутам взаимодействия с ЦБ останется за кадром.

Для чего обычному человеку новый кошелёк

Здесь важно мыслить не только сегодняшними привычками, но и тем, какие сценарии может принести цифровой рубль влияние на безналичные расчёты и бизнес. Примеры:

— моментальные P2P-переводы без комиссий между кошельками цифрового рубля;

— умные платежи по условиям: деньги уйдут только при выполнении оговорённых событий (поставили товар, подписали акт, наступила дата);

— точечные выплаты от государства: пособия, субсидии, «целевые» деньги, которые нельзя потратить на алкоголь, азартные игры и т.п.

—

Плюсы и минусы цифрового рубля: честный разговор

Что хорошего для людей и компаний

Если разобрать цифровой рубль плюсы и минусы для населения и бизнеса, картина получается неоднозначная, но интересная.

Потенциальные плюсы:

— Снижение издержек на переводы и эквайринг. Для бизнеса это может означать меньшие комиссии, особенно для малого и среднего.

— Надёжность хранения. Деньги — прямая запись в системе ЦБ, а не долговое обязательство конкретного банка.

— Новые виды сервисов. «Программируемые» деньги: можно задавать условия расходования, сроки блокировки, автосписания по законам или контрактам.

— Прозрачность. Для честного бизнеса — аргумент: каждый платёж легко подтвердить и отследить в правовом поле.

Что может не понравиться

Но и минусы/риски очевидны:

— Меньше анонимности. Цифровой рубль прозрачен для регулятора, это серьёзный удар по серой экономике и наличному «чёрному налу».

— Опасения по контролю. Теоретически можно вводить ограничения по категориям трат или регионам. Вопрос в том, как и в каких случаях это станет применяться.

— Инфраструктурные риски. Сбои в платформе ЦБ могут затронуть сразу множество расчётов. Значит, нужны сверхнадёжные решения и резервные сценарии.

Ключевой момент: цифровой рубль сам по себе — не «добро» и не «зло». Всё зависит от архитектуры правил: кто и в каких условиях может ограничивать, блокировать, анализировать операции. Это уже поле для общественной дискуссии и грамотного регулирования.

—

Нестандартные сценарии для людей: как использовать цифровой рубль с выгодой

Идеи, которые выходят за рамки «ещё один способ платить»

Вот несколько нестандартных решений, которые могут дать реальную пользу пользователям, если их грамотно реализовать:

— «Антирасходный» бюджет.

Часть зарплаты приходит в цифровом рубле на «закрытый» кошелёк, с которого можно тратить только на конкретные цели: обучение, медицину, ипотеку. Всё остальное остаётся в обычных рублях. Вы сами настраиваете пропорции и правила.

— Семейный аккаунт с уровнями доступа.

Родители держат основной цифровой кошелёк и создают «подкошельки» детям с лимитами по сумме и категориям покупок. Прозрачно, без ручного контроля чеков и постоянных переводов.

— Кошелёк-автопилот.

Вы задаёте сценарий: «Если баланс падает ниже X — автоматом пополнить с банковского счёта, если выше Y — часть отправить в инвестсчёт». Цифровой рубль здесь — удобный слой логики, который помогает держать финансы в форме.

—

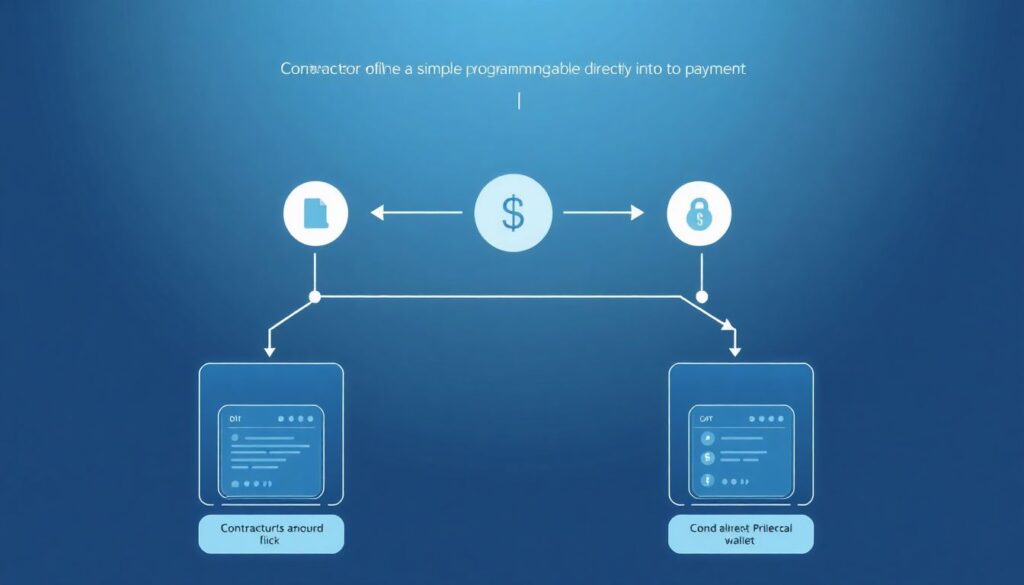

Нестандартные сценарии для бизнеса: больше, чем «новый способ приёма оплат»

«Умные» договоры без юристов и программистов

Цифровой рубль позволяет встроить простую логику прямо в платёж. Например, вы как подрядчик и заказчик договариваетесь:

— заказчик переводит сумму в цифровых рублях на «условный» кошелёк;

— прописывается условие: деньги разблокируются по этапам проектов, после подтверждения обеих сторон или внешнего события (акт, статус от сервиса доставки и т.д.);

— если спор — деньги временно «замораживаются» до решения.

Это не полноценные сложные смарт-контракты из мира крипты, но для масс-маркета такой полуавтоматический механизм может стать стандартом безопасных сделок.

Автоматизация цепочек поставок

Подумайте о схеме:

[Диаграмма: цепочка поставки с цифровым рублём]

Поставщик сырья → Производитель → Оптовик → Ритейл → Покупатель конечный.

Каждое звено может:

— привязывать оплату к факту отгрузки, сканированию штрихкода, GPS-событию;

— сокращать дебиторку, потому что платежи триггерятся автоматически при наступлении условий;

— видеть прозрачную историю движения товара и платежей (с оговорёнными уровнями доступа).

Результат — меньше бумажной рутины, меньше споров «кто кому и за что не заплатил», быстрее оборот капитала.

—

Как цифровой рубль изменит онлайн-торговлю и офлайн-бизнес

Интернет-магазины и маркетплейсы

Для онлайн-ретейла цифровой рубль — это шанс сбить комиссии и повысить доверие покупателей:

— клиент платит в цифровых рублях через QR или встроенный виджет;

— деньги могут «лежать» в условном кошельке до подтверждения получения товара;

— возвраты и частичные возвраты управляются автоматически, без споров, по заранее оговорённым правилам.

При массовом внедрении часть эквайринговых расходов может уйти, что особенно критично для товаров с тонкой маржой.

Офлайн-точки, кафе, СТО и прочие «земные» бизнесы

Для небольших офлайн-точек возможны такие сценарии:

— приём оплаты через офлайн-QR без терминала;

— мгновенное поступление средств без ожидания «зачислений на следующий день»;

— упрощённый учёт: все платежи сразу попадают в «белый» контур.

Да, это ударит по любым полусерым моделям кассовой дисциплины. Но если вы и так работаете легально, цифровой рубль может упростить бухгалтерию и снизить издержки на обслуживание платежной инфраструктуры.

—

Государство, налоги и поддержка: куда всё это клонит

Целевые выплаты и адресная помощь

Одна из наиболее очевидных зон применения — госсектор. Пособия, субсидии, льготы могут:

— приходить сразу в цифровом рубле на отдельный кошелёк;

— иметь встроенные ограничения: только на ЖКХ, продукты, лекарства и т.п.;

— автоматически продлеваться или прекращаться при изменении статуса получателя.

С одной стороны, это повышает адресность и снижает злоупотребления. С другой — усиливает контроль и требует очень аккуратного правового дизайна, чтобы не превратить людей в «подопечных» с жёсткими рамками.

Налоговое администрирование

Для налоговой и других органов цифровой рубль означает:

— больше данных о транзакциях,

— меньше возможностей «размыть» выручку наличными,

— проще проводить камеральные проверки и автоматическую сверку.

Бизнесу это не обязательно должно быть во вред. При грамотной реализации можно получить более понятные и предсказуемые правила игры: меньше ручного контроля, больше автоматизированных процедур с чёткими критериями.

—

Риски и как к ним подготовиться уже сейчас

Три направления, о которых стоит подумать заранее

Чтобы не ждать «когда грянет гром», и людям, и бизнесу стоит продумать подготовку по трём линиям:

— Технологическая готовность.

Обновление ПО, проверка безопасности, интеграции с API цифрового рубля (для бизнеса и финтеха).

— Финансовая стратегия.

Определите, какую часть оборота или личных средств вы готовы держать в цифровой форме, а что лучше оставить в классическом безнале или в наличных, как резерв.

— Правовая грамотность.

Следите за документами ЦБ, налоговой и профильных ведомств: какие права, обязанности, лимиты, режимы конфиденциальности будут применяться к цифровым кошелькам.

Нестандартный, но здравый подход — заранее построить для себя «микрополитику цифровых денег»: где вы готовы на полную прозрачность, где хотите оставаться в рамках традиционных инструментов, а где допустим гибридный режим.

—

Что делать уже сегодня: практический чек-лист

Для обычных пользователей

— Узнайте, участвует ли ваш банк в проектах цифрового рубля.

— Обновите своё представление о финансовой гигиене: сильные пароли, двухфакторная аутентификация, аккуратность с приложениями.

— Решите для себя, на что вы потенциально готовы использовать цифровой рубль: повседневные платежи, целевые накопления, приём переводов от государства.

Для предпринимателей и компаний

— Поговорите с банком и бухгалтером: какие сценарии приёма цифрового рубля для вас реалистичны в ближайшие 1–2 года.

— Оцените, какую долю ваших комиссионных расходов теоретически можно сократить, если часть операций уйдёт в цифровой рубль.

— Продумайте, какие бизнес-процессы можно «оцифровать логически»: предоплаты, постоплаты, удержания, бонусы, залоги.

—

Итог: цифровой рубль как перезагрузка безналичных расчётов

Цифровой рубль — это не косметическая доработка платежной системы, а попытка перезапустить саму идею безналичных расчётов. Он может стать:

— для государства — инструментом адресной политики и более прозрачной экономики;

— для бизнеса — платформой для удешевления и автоматизации платежей;

— для людей — ещё одним слоем финансового комфорта или, если не повезёт с регулированием, — слоем дополнительного контроля.

Будущее не сводится к одному варианту. Если активно обсуждать правила игры, тестировать реальные сценарии и не замыкаться в страхах/иллюзиях, у нас есть шанс превратить цифровой рубль из «ещё одной реформы сверху» в действительно полезный инструмент, который облегчает жизнь кошельку и даёт бизнесу новые точки роста.